Value vs. Growth – Analyse von Investmentstilen, Teil 1

Hat sich Value überlebt?

So oder so ähnlich lauten in diesen Tagen die Überschriften zahlreicher Artikel in Finanzmagazinen bzw. auf Finanzwebseiten. Sie weisen darauf hin, dass die Wertentwicklung der klassischen wertorientierten Investmentstrategie im Vergleich zu ihrem traditionellen Gegenpart – dem Investieren in Wachstumsaktien – ein neues Allzeittief erreicht hat. Wir beleuchten die Gründe dafür und geben zudem Denkanstöße und mögliche Ableitungen für die Portfoliokonstruktion.

Wie lassen sich Growth und Value unterscheiden?

Die Anhänger der zwei Investmentstile Value und Growth stehen seit jeher miteinander im Wettstreit. Dahinter stehen jeweils verschiedene Anlagephilosophien, die nachfolgend zunächst kurz definiert werden:

Der Value-Investing Ansatz

- Ansatz „unterbewertete“ Unternehmen zu identifizieren

- Unterbewertete Unternehmen sind solche, die gemessen an ihrer vorhandenen Substanz und aktueller Gewinne einen vermeintlich zu geringen Börsenwert aufweisen

- Zumeist werden weitere qualitative und quantitative Kriterien wie eine gute Wettbewerbsposition, überdurchschnittliche Profitabilität, hohe Dividendenrenditen und eine stabile Umsatz- und Gewinnentwicklung mit einbezogen

- Basis ist die Annahme, dass der Markt den „wahren“ Wert – oder auch „fair value“ genannt – zeitweilig nicht erkennt, diese Unterbewertung früher oder später aber durch Kursgewinne schließen wird

Der Growth-Investing Ansatz

- Ansatz, Unternehmen zu identifizieren, die zukünftig ein überdurchschnittliches Umsatz- und Gewinnwachstum aufweisen werden

- Teilweise werden auch noch weitere Kriterien, wie bspw. eine gute Wettbewerbsposition oder ein überdurchschnittliches Dividendenwachstum mit einbezogen

Diese Definitionen sind jedoch nicht in Stein gemeißelt, weshalb es durchaus zu Überschneidungen zwischen den beiden Ansätzen kommen kann. Generell beruhen Growth-Strategien jedoch stark auf Erwartungen an zukünftige Entwicklungen, während Value-Strategien vor allem auf bewährten Geschäftsmodellen und gegenwärtigen Größen, wie dem Buchwert, basieren. Dies spiegelt sich dementsprechend in den jeweiligen Bewertungsmodellen wider. So werden beim Value-Ansatz die erwarteten Gewinne der nahen Zukunft abdiskontiert oder zur Substanz ins Verhältnis gesetzt und beim Growth-Ansatz die prognostizierten Umsätze und Gewinne und deren Wachstumsraten auf die Gegenwart abgezinst.

Bringen wir das Ganze weniger akademisch einfach auf den Punkt, dann können wir sagen:

- Value-Investoren kaufen gute Unternehmen, die aktuell günstig sind.

- Growth-Investoren kaufen Unternehmen, die in der Zukunft stark wachsen.

Wie kann man die unterschiedliche Entwicklung erklären?

Aus den Definitionen lässt sich auch schon ein erster Grund für die große Differenz der Wertentwicklungen der beiden Investmentstile ableiten. Der Zins, der zur Diskontierung der zukünftigen Unternehmensgewinne herangezogen wird, hat einen hohen Einfluss auf die Aktienbewertungen, welche die Investoren bereit sind zu zahlen. Ist der Zins niedrig – wie seit der globalen Finanzkrise 2008 bis oder gar unter Null seit Jahren der Fall – sind die erwarteten Gewinne der Zukunft zum gegenwärtigen Zeitpunkt mehr wert, als bei hohem Zins. Somit ist der Investor bereit, höhere Vielfache bzw. Bewertungskennziffern – wie das Kurs-Gewinn-Verhältnis oder das Kurs-Umsatz-Verhältnis – für Aktien zu zahlen. Da der Growth-Ansatz ferner in die Zukunft blickt als Value-Investoren, profitieren die entsprechenden Unternehmen vom niedrigen Zins noch deutlich mehr als klassische Value-Titel.

Diese Erklärung für die anhaltende und weiter zunehmende relative Schwäche von Value-Aktien kann allerdings nicht alleine der Grund dafür sein. Denn in den USA – dem weltweit mit Abstand wichtigsten Finanzmarkt – sind sowohl die kurzfristigen als auch die langfristigen Zinsen von Juli 2016 bis Mitte November 2018 gestiegen und die Underperformance von Value zu Growth hielt bis Ende August 2018 an.

Wie verlief die Entwicklung der beiden Anlagestile?

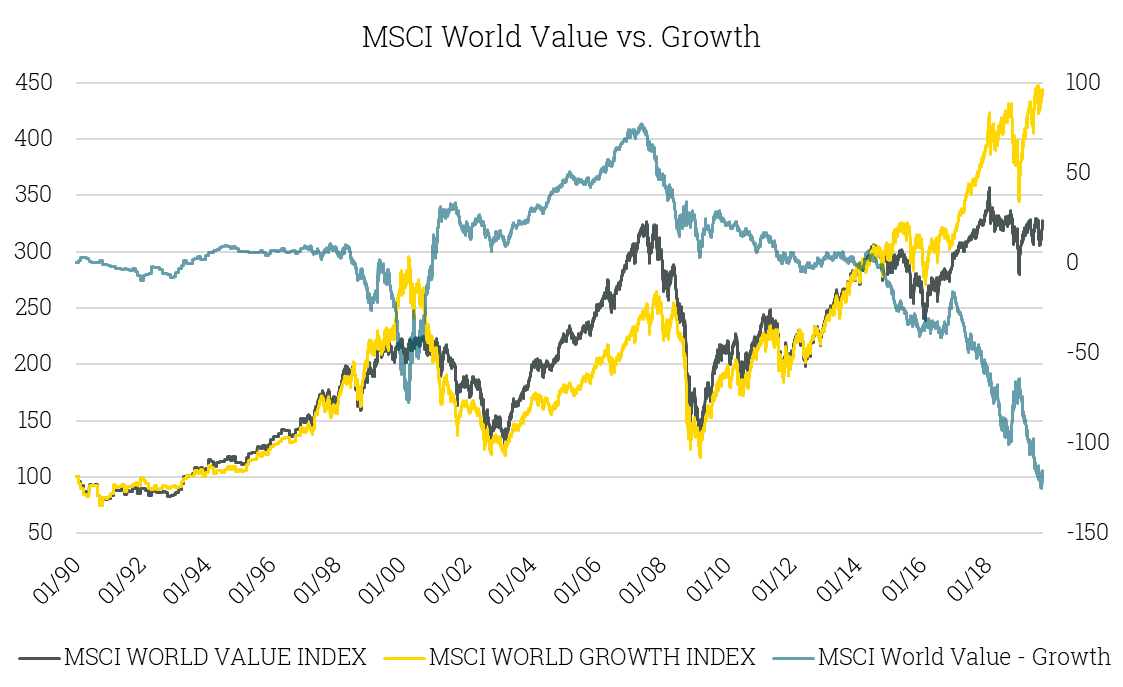

Quelle: Bloomberg, MSCI, eigene Darstellung/Zeitraum: 02.01.1990 bis 16.09.2019

Die Grafik zeigt jeweils die Anfang 1990 auf 100 indexierte Wertentwicklung der Preisindizes von MSCI World Value (gelb) und MSCI World Growth (grau). Außerdem ist auf der rechten Achse die Performancedifferenz (blau) abgetragen. Es ist zu erkennen, dass sich Value-Titel nach einer nur knapp zwei Jahre andauernden, aber sehr deutlichen Minderentwicklung bis zum Platzen der Dot-Com Blase im Jahr 2000, während nahezu der gesamten darauffolgenden Baisse und Hausse besser entwickelten als Growth-Titel. Mit Beginn des Bärenmarktes bei Aktien im Jahr 2007 drehte die Entwicklung dann wieder zugunsten der Wachstumsunternehmen. Mit wenigen kurzfristigen Ausnahmen hält diese Entwicklung nun also schon gute 12 Jahre an. Damit markiert dieser Zeitraum auch die historisch längste und zudem stärkste Phase der Minderentwicklung der beiden Anlagestile überhaupt.

Die Bewertungsdifferenz hat dabei ebenfalls kürzlich ein neues Allzeithoch erreicht, wie die nachfolgende Grafik der Kollegen von StarCapital anhand der MSCI Europe Indizes veranschaulicht.

Quelle: StarCapital

Diese Bewertungsdifferenz ist bemerkenswert und impliziert, dass derzeit Aktien guter Unternehmen zu historisch günstigen Preisen zu erwerben sind.

Im zweiten Teil der Beitragsserie gehen wir auf weitere Gründe für die schlechte relative Entwicklung und massive Bewertungsdifferenz der Aktienanlagestile Value und Growth ein. Außerdem diskutieren wir Gedanken dazu, was diesen Trend zum Kippen bringen könnte und wie man dieses spannende Thema im Portfoliokontext behandeln kann.

Über den Autor

Thilo Cammann

Thilo Cammann fungiert als Ansprechpartner für unsere PRIVATE INVESTING-Strategien und unsere Advisor. Weiterhin unterstützt er das Investment Research, schreibt das monatliche Investment Radar und verantwortet das ETF-Research.